Cyfrowy yuan nie brzmi jak pieniądz – nie istnieje jako banknot ani moneta, nie pachnie tuszem, nie trzeszczy w portfelu. Ale istnieje i działa, przenoszony bezimiennie przez karty pamięci i portfele cyfrowe, mierzony w bitach, kontrolowany przez serwery Pekinu. To instrument, który narodził się w laboratorium, ale jego konsekwencje mogą zmienić reguły gry na światowej scenie finansowej.

Cyfrowy yuan, oficjalnie zwany e-CNY (Electronic Currency and Digital Payment, chociaż akronim pierwotnie brzmiał bardziej zawiłe – Digital Currency Electronic Payment, DCEP), jest czymś niezwykłym: pierwszą wchodzącą w życie walutą cyfrową emitowaną przez bank centralny wielkiej gospodarki. Przez siedem lat – od pierwszych pilotażowych testów w 2019 roku – przekształcił się z eksperymentu naukowego w system obsługujący miliardy transakcji, liczony w bilionach juanów, sięgający poza granice Chin.

Historia e-CNY zaczyna się zwyczajnie, w czasach złotej ery przed pandemią, kiedy Chinom wydawało się, że rynek finansowy świata należy do nich, przynajmniej w teorii. W 2014 roku Zhou Xiaochuan, wówczas szef Narodowego Banku Chin (PBoC), powołał grupę badaczy zajmujących się kryptowalutami – jednak nie tych typu Bitcoin, które krążą po darknecie czy zachwycają spekulantów. Zhou rozumiał, że przyszłość pieniądza będzie cyfrowa, ale kwestia pozostawała otwarta: czy będzie to pieniądz zdecentralizowany, jak Bitcoin, czy też środek kontroli, zakamuflowany w kodzie i algorytmach?

Odpowiedź Chin była jasna: pieniądz musi być cyfrowy, ale zawsze pod kontrolą państwa.

W 2016 roku PBoC formalnie założyła Instytut Badań Waluty Cyfrowej – instytucję, która do dzisiaj stanowi rdzeń pracy nad e-CNY. Jej szefem został Yao Qian, były pracownik zagranicznych banków, człowiek rozumiejący zarówno nowoczesną technologię, jak i polityczne dyrektywy Pekinu. W tym samym roku Rada Stanu Chin zatwierdziła projekt. Co ciekawe, nie było to wielkie głosowanie czy publiczna dyskusja – to była decyzja administracyjna, prawie cicha. Historia e-CNY naznaczona jest tą cechą: otwartość dla świata technicznego, całkowita tajemnica dla świata publicznego.

Przez kolejne lata zespół tworzył prototypy. W 2019 roku, kiedy świat już o planach wiedział, Chiny zdecydowały się na pierwszy pilotaż – cztery miasta, cztery eksperymenty. Shenzhen, gdzie po raz pierwszy w Chinach rodziła się nowoczesna ekonomia. Suzhou, handlowe serce długo przyciągające kupców z całego regionu. Chengdu, centrum zachodniej gospodarki. Chongqing, port rzeki Jangcy.

Z perspektywy ćwierć dekady wygląda to jak naturalne rozszerzanie się waluty, ale w rzeczywistości to była armada obserwatorów, naukowców, funkcjonariuszy – wszyscy wyglądający normalnie, ale liczący każdy przepływ pieniędzy.

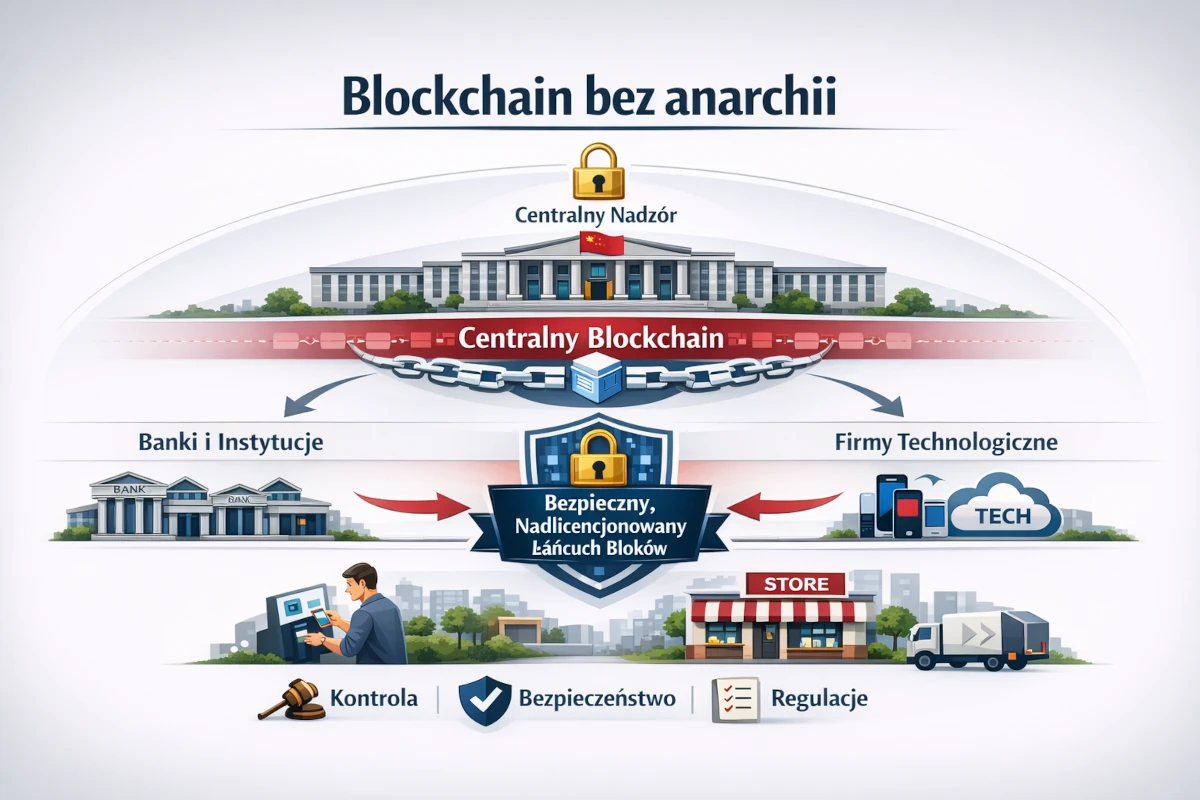

Cyfrowy yuan nie jest jak Bitcoin – zdecentralizowany, demokratyczny, pozbawiony instytucji. E-CNY zbudowano na dokładnie przeciwnej zasadzie: dwuwarstwowości, która wygląda jak kompromis między władzą a rynkiem, ale w rzeczywistości to wyrafinowana sieć kontroli.

Pierwsza warstwa: Narodowy Bank Chin wydaje e-CNY, ustawia zasady, kontroluje wielkie węzły sieci. Tu wszystko jest skoncentrowane, tutaj biją serca pieniądza.

Druga warstwa: cztery wielkie banki państwowe – Industrial and Commercial Bank of China, Agricultural Bank of China, Bank of China, China Construction Bank – wraz z technologicznym triumwiratem Alibaby (przez Ant Group), Tencentu (WeChat Pay) i UnionPay rozprowadzają walutę do zwykłych ludzi. Oni zarządzają portfelami, obsługują transakcje, pilnują zgodności regulacji. To konstrukcja, która przypomina system bankowy sprzed wieku: bank centralny donosi rozkazy, banki komercyjne je wykonują, ludzie nie pytają się dlaczego.

Ale jest zwrot: od 1 stycznia 2026 roku e-CNY przechodzi transformację. Prestiż papieru – że to „cyfrowa gotówka" – jest porzucany. Chiny ogłosiły, że cyfrowy yuan to już nie całkiem pieniądz – to jest „pieniądz depozytowy", czyli elektroniczna wersja pieniędzy leżących na koncie bankowym. Oznacza to, że jeśli przechowujesz e-CNY w portfelu bankowym, to jest to praktycznie depozyt bankowy – chroniony ubezpieczeniem, przynoszący odsetki, liczony w rezerwach obowiązkowych banku.

Dla zwykłego użytkownika różnica wydaje się minimalna. W rzeczywistości to zmiana fundamentalna: e-CNY przechodzi z pozycji pieniądza do pozycji finansowego produktu bankowego, który banki mogą wykorzystać do operacji kredytowych. Jest to taktyczne przesunięcie – Chiny starają się odpowiedzieć na konkurencję ze strony dolarowych stablecoinów, których wartość plasuje się na 311 miliardach dolarów.

AI / faleinspiracji.pl / CC BY 4.0

E-CNY wykorzystuje blockchain, ale nie tak, jak sobie to wyobraża poeta idealistycznych kodów – nie ma tu radykalnej decentralizacji, nie ma każdego węzła równego każdemu węzłowi. Zamiast tego mamy „blockchain hybrydowy", który można opisać jako blockchain dla pieniądza biurokraty.

Technicznie rzecz biorąc, system opiera się na trzech filarach: na kontach (które znamy z banków), na „stringach monet" (czyli tym, co crypto-purystów byłoby bliżej nazywać tokenami) oraz na inteligentnych kontraktach. Kontami zarządzają banki, „stringami monet" PBoC, inteligentnymi kontraktami… no cóż, teoretycznie wszyscy, ale w praktyce to, kto pisze kod, kontroluje rezultat.

Blockchain pojawia się tam, gdzie Chiny czują potrzebę śledzenia i dokumentacji – w międzynarodowych płatnościach, w łańcuchach dostaw, w publicznych usługach, gdzie „pełna przejrzystość" (czytaj: pełna kontrola) ma rzeczywistą wartość. Ale dla przeciętnego kupca kupującego jedzenie na targu – transakcja dzieje się poza łańcuchem, szybko, tanio, niemal niezauważalnie. To geniusz chińskiego podejścia: blockchain tam, gdzie rząd musi widzieć, anonimowość tam, gdzie pragnie kontrolować psychologicznie.

Cyfrowy yuan działał tak długo w cieniu, że jego nagła zmiana skali wydaje się niemal nierealną. W lipcu 2024 roku kumulatywna liczba transakcji wyniosła 7,3 biliona juanów – liczbę, która bez kontekstu niczego nie mówi. Ale wtedy przyszły nowe dane: w listopadzie 2025 roku system e-CNY przepracował 3,4 miliarda transakcji o wartości 16,7 biliona juanów, czyli około 2,3 biliona dolarów.

To wzrost o ponad 800 procent w ciągu zaledwie dwóch lat.

Jednocześnie liczba portfeli e-CNY skoczył z 180 milionów w lipcu 2024 roku do 2,25 miliarda w późnym 2025 roku. Dla kraju liczącego 1,4 miliarda ludzi to oznacza, że średnio każda osoba ma więcej niż jeden portfel – niektórzy zero, dlatego inni mają pięć.

Ale średnia wartość transakcji pozostaje skromna – około 430 juanów, czyli sześćdziesiąt dolarów. To nie są szalone sumy, to chleb – literalnie kupiony na targu, albo bilet autobusowy w Szanghaju. Ta niska średnia jest kluczowa: e-CNY działa tam, gdzie rzeczywistość gospodarki jest całkowicie operacyjna, w mikrotransakcjach, gdzie pieniądz istnieje po to, aby się poruszać, a nie by się przechowywać.

Projekt mBridge: most między walutami

Najciekawsze rozdziały e-CNY rozgrywają się jednak poza granicami Chin. W 2021 roku, kiedy świat zakładał, że CBDC-i będą grą dla naukowców, Chiny wspólnie z Bankiem Rozrachunków Międzynarodowych (BIS), Hongkongiem, Tajlandią i Zjednoczonymi Emiratami Arabskimi powołały projekt mBridge (Multiple CBDC Bridge) – platformę do testowania międzynarodowych transakcji w cyfrowych walutach banków centralnych.

Początki były skromne. W 2022 roku mBridge obsługiwał około 22 milionów dolarów w mniej niż 200 transakcjach. To był szybciej zabójczy eksperyment uniwersytetu niż działająca platforma finansowa.

Ale pod koniec 2024 roku Międzynarodowy Bank Rozrachunków podejmuje decyzję: projekt osiągnął punkt, w którym przestaje być badaniem akademickim, a staje się żywą infrastrukturą. Przekazuje zarządzanie bankom centralnym uczestniczącym. I wtedy coś się zmienia.

Pod koniec listopada 2025 roku mBridge przetwarza 4047 transakcji o łącznej wartości 387,2 miliarda juanów, czyli około 55,5 miliarda dolarów. Jest to wzrost 2500-krotny. Cyfrowy yuan stanowi 95,3 procenta całego wolumenu. To znaczy, że poza Chinami, jeśli chcesz zamieniać waluty cyfrowe banków centralnych, używasz przeważnie chińskiego pieniądza.

W grudniu 2025 roku Zjednoczone Emiraty Arabskie przeprowadzają pierwszą publiczną transakcję rządową na mBridge – transferuje publiczne fundusze, kiedyś wymagające dni i pośredników, w minuty, bez amerykańskiego systemu SWIFT, bez dolarów.

Projekt mBridge teraz ma już pięciu partnerów: Chiny, Hongkong, Tajlandię, Zjednoczone Emiraty Arabskie i Arabię Saudyjską – czyli grupę krajów, która ma wspólny interes w zmniejszeniu zależności od dolarowego systemu.

Gra o dominację: dolar vs. yuan

Czy cyfrowy yuan chce zdominować świat? Technicznie odpowiedź brzmi: nie bezpośrednio. Ale jeśli się przyjrzeć strategii, odpowiedź brzmi: tak.

W 2025 roku dolar stanowił nadal prawie 90 procent wszystkich globalnych transakcji handlowych wartych 95 bilionów dolarów. Yuan reprezentował zaledwie 8,5 procenta. Ale w samym handlu Chin liczba ta wygląda inaczej: chińskie przedsiębiorstwa już rozliczają prawie jedną trzecią swoich transakcji w juanach zamiast w dolarach, wzrost z 20 procent w 2022 roku.

Projekt mBridge nie będzie walczył z dolarem na froncie globalnym. Zamiast tego Chiny budują alternatywne „szyny" (jak je politycy nazywają) – systemy, dzięki którym możesz handlować bez dotykania dolarów. Energia, towary, bilateralne pożyczki – tam, gdzie Chiny mają już ekonomiczną przewagę, cyfrowy yuan pojawia się jako naturalna opcja.

Równocześnie w grudniu 2025 roku Chiny otwierają Międzynarodowe Centrum Operacyjne e-CNY w Szanghaju, specjalizujące się w transgranicznym handlu juanami. To nie jest przypadkowa biurokracja – to jest precyzyjny ruch w grze o globalny wpływ finansowy.

Kontrola poprzez technologię

Każda moneta ma swoją drugą stronę, i e-CNY nie jest wyjątkiem. Każda transakcja jest zarejstrowana, każdy transfer może być przeanalizowany, każdy portfel można monitorować w czasie rzeczywistym. To co Chiny promują jako narzędzie walki z praniem pieniędzy i korupcją, krytycy postrzegają jako maszynerię nadzoru finansowego, który może być wszechobecna.

Rozróżnienie jest klasyczne i bolesne: dla rządu pełna przejrzystość to bezpieczeństwo, dla jednostki to inwigilacja. E-CNY pozwala rządowi na „programowalne pieniądze" – transakcje, które mogą się samo-anulować po pewnym czasie (już testowano dla subsydiów socjalnych), które mogą być wznowione dla konkretnych celów, które mogą być monitorowane z dokładnością do każdego juana.

W Stanach Zjednoczonych Trump zakazał CBDC-ów, obawiając się narzędzia do rządowej kontroli nad finansami obywateli. Jest to logiczna obawa – CBDC oferuje państwu bez precedensu możliwość monitorowania i blokowania każdej transakcji. Tymczasem Chiny, bez podobnych ograniczeń ideologicznych, rozwijają e-CNY zarówno dla wewnętrznej kontroli, jak i dla międzynarodowej ekspansji. Rezultat: podczas gdy USA chroniąc się przed technologią, Chiny ją doskonalą – i międzynarodowy system finansowy powoli adaptuje się do chińskiego modelu.

Przyszłość

Cyfrowy yuan wchodzi w 2026 rok jako system zdecydowany i zmieniający się. Nowa strategia – przyjęta przez PBoC na początku roku – wskazuje, że e-CNY pozostanie centralnym elementem nie tylko chińskiej gospodarki domowej, ale też „regionalnej" (jak mówią sami Chińczycy – a „regionalna" oznacza tutaj Azję Południowo-Wschodnią, Indie, postsowieckie republiki Azji Centralnej, Afrykę, gdzie Chiny mają wielkie inwestycje i długoterminowe ambicje).

Inteligentne kontrakty będą rozszerzane. Płatności offline będą obsługiwane szerzej. Międzynarodowe centrum będzie promować użycie e-CNY w handlu towarami – szczególnie energią, gdzie Chiny są graczami pierwszoplanowymi. Będą testować możliwości dla zagranicznych zwiedzających – już zmniejszyli bariery dla turystów próbujących otworzyć portfele e-CNY na czas pobytu.

Chiny nie mówią, że chcą tego, co sprzedaje bankowy lobbing – uniwersalnej waluty światowej. Zamiast tego, bardziej sprytnie, budują porządek, w którym yuan będzie naturalny tam, gdzie jest do niego dostęp, i gdzie bycie niezależnym od dolara będzie wyglądać jak strategia biznesowa, nie polityka.

To może być geniusz chińskiego podejścia – tworzyć rzeczywistość nie poprzez ataki frontem, ale poprzez stopniowe, powolne przesunięcia, aż jednego dnia okaże się, że alternatywy już istnieją, już funkcjonują, już są normalne.

Cyfrowy yuan nie jest przyszłością pieniądza – już funkcjonuje jako jej teraźniejszość. To lekcja dla obserwatorów polityki światowej: największe zmiany systemu finansowego nie idą w ślad za głośnymi deklaracjami. Idą w ślad za miliardami transakcji, za portfelami cyfrowymi, za międzynarodowymi platformami, za powolnym, nieodwracalnym przesunięciem osi gospodarki. Do momentu, w którym nie można już wrócić.

Literatura i źródła

- Digital renminbi – Wikipedia , hasło encyklopedyczne; podstawowe informacje o e-CNY, architekturze i historii projektu.

- China | All you need to know about the Central Bank Digital Currency – BBVA Research , raport badawczy; analiza koncepcji, celów i implikacji chińskiej waluty cyfrowej.

- CBDC Factbook: China – Inca Digital , opracowanie tematyczne; przegląd parametrów i statusu wdrożenia CBDC w Chinach.

- Digital Yuan: A Global Game-Changer in the Era of Central Bank Digital Currencies – Clyde & Co , analiza prawno-finansowa; implikacje e-CNY dla globalnego systemu monetarnego.

- Background and Implications of China's E-CNY – University of Florida Law Review , artykuł akademicki; perspektywa prawa, regulacji i ekonomii.

- What is DCEP, China's digital currency? – Bit2Me Academy , materiał edukacyjny; wprowadzenie do architektury i funkcji e-CNY.

- China shifts digital yuan policy to add wallet interest – CoinGeek , artykuł informacyjny; zmiany polityki e-CNY i oprocentowanie portfeli (styczeń 2026).

- E-CNY: Development and Impact – Hong Kong Chamber of Commerce , opracowanie instytucjonalne; wpływ e-CNY na biznes i finanse regionalne.

- China's Digital Yuan – Taiwan Center for Security Studies , analiza strategiczna; e-CNY w kontekście bezpieczeństwa i polityki gospodarczej.

- Digital yuan morphs from CBDC into digital bank deposits to rival stablecoins – Ledger Insights , analiza branżowa; ewolucja e-CNY i relacje ze stablecoinami (styczeń 2026).

- Digital yuan: what is it and how does it work? – Deutsche Bank , opracowanie bankowe; techniczne i operacyjne aspekty e-CNY.

- China's Digital Currency – China Experience , artykuł informacyjny; kontekst gospodarczy i instytucjonalny projektu.

- The People's Republic of China's Digital Yuan: Its Environment, Design and Implications – Asian Development Bank , raport instytucjonalny; projekt, cele i skutki wdrożenia e-CNY.

- China's Digital Yuan Crosses US$2 Trillion in Transactions – FinTech News HK , artykuł branżowy; skala transakcji i integracja z mBridge (styczeń 2026).

- China-led cross-border digital currency platform sees surge – Reuters , materiał agencyjny; wzrost znaczenia transgranicznych rozliczeń cyfrowych.

- China Tightens Crypto Oversight, Expands Digital Yuan in 2026 – KuCoin News , wiadomość rynkowa; regulacje kryptowalut i ekspansja e-CNY.

- A 2025 Overview Of The E-CNY, China's Digital Yuan – Forbes , artykuł biznesowy; syntetyczny przegląd rozwoju i znaczenia e-CNY.

- mBridge – Wikipedia , hasło encyklopedyczne; międzynarodowy projekt rozliczeń CBDC.

- China's Central Bank Digital Currency and Its Implications – Institute for Security and Development Policy , analiza ekspercka; implikacje gospodarcze i geopolityczne e-CNY.

- What is the Digital Yuan? – Currency Transfer , artykuł analityczny; funkcjonowanie i potencjalne skutki e-CNY.

- E-CNY: main objectives, guiding principles and inclusion – Bank for International Settlements , dokument techniczny; cele, zasady i inkluzywność chińskiej CBDC.

- What to watch as China prepares its digital yuan for prime time – Atlantic Council , analiza think tanku; kierunki rozwoju i ryzyka (styczeń 2026).

- China's digital yuan CBDC processes $2 trillion – Ledger Insights , artykuł branżowy; dane transakcyjne i skala systemu (październik 2025).

- China's Digital Yuan Gets Major 2026 Upgrade: Key Details – Coinpedia , wiadomość technologiczna; zmiany funkcjonalne e-CNY (styczeń 2026).

- How digital yuan's global push lays groundwork for day when it could rival the dollar – DL News , analiza finansów międzynarodowych; potencjalna rola e-CNY w systemie walutowym.

- China's Central Bank Digital Currency (CBDC) – Australian Competitive Intelligence , opracowanie badawcze; implikacje chińskiej CBDC dla innych gospodarek.

- China to enhance digital yuan management with deposit features – Oficjalne wiadomości rządu Chin , komunikat rządowy; kierunki regulacyjne i rozwój funkcji depozytowych.

- Talk of digital yuan challenging dollar dominance misses the real power shift – South China Morning Post , komentarz publicystyczny; krytyczna analiza narracji o dominacji walutowej.

- The Programmable State: The e-CNY and China's Quest for Smarter Surveillance – Lawfare , analiza polityczno-prawna; programowalność pieniądza i nadzór cyfrowy.

- China's digital yuan to become interest-bearing in 2026 – Philippine Star , materiał prasowy; oprocentowanie e-CNY i skutki rynkowe.

- China's Yuan tops dollar in trade but struggles persist – Deutsche Welle , analiza medialna; relacja juana, dolara i handlu międzynarodowego.

- Can RMB Dethrone the Dollar in the Foreseeable Future? – Asia Society , opracowanie analityczne; długoterminowe scenariusze walutowe.

- Central bank digital currency adoption challenges – ScienceDirect , artykuł naukowy; bariery wdrażania CBDC.

- New rules set for digital yuan in 2026 – DigiWatch , monitoring regulacyjny; nowe zasady funkcjonowania e-CNY.

- Rethinking Asia's financial autonomy amid US-China tensions – ScienceDirect , artykuł naukowy; geopolityka finansowa i autonomia regionu.